Ausschnittsfactoring - Erklärung & Definition

Beim Ausschnittsfactoring, auch Selektives Factoring genannt, verkaufen Sie Forderungen einer im Vorfeld ausgesuchten Debitoren-Gruppe. Dies können Forderungen von Kunden mit längeren Zahlungszielen oder hohen Rechnungsbeträgen sein. Manche Unternehmer ergänzen die Auswahl noch um Kunden, deren Forderungen gegen Ausfall geschützt sein sollen, falls keine eigene Warenkreditversicherung besteht.

Im Vergleich zu Einzelfactoring werden beim Ausschnittsfactoring Forderungen ausgesuchter Kunden fortlaufend verkauft. In aller Regel können Sie das Factoring Portfolio im Laufe eines Jahres bei Bedarf verändern. Kunden, die plötzlich mit Skonto zahlen möchten, können Sie aus dem Factoring Bestand herausnehmen, Abnehmer, die zukünftig längere Zahlungsziele wünschen können in einen bestehenden Factoringvertrag integriert werden.

Ausschnittsfactoring nutzen Unternehmen meist für Kunden mit regelmäßigen Bestellungen. Skontozahler, Kunden mit sehr kurzen Zahlungszielen oder Forderungen mit Kleinstbeträgen werden vom Ankauf ausgeschlossen.

Varianten für Ausschnittsfactoring

Über Factoring-Preisvergleich erhalten Sie Ausschnittsfactoring in allen Varianten, die der Markt bietet. Sie können sowohl ein Stilles Ausschnittsfactoring ohne Offenlegung mit 100% Sofortauszahlung, auch z.B. VOB-Factoring für Handwerk und Maschinenbau und andere Werksverträge ab 400 T€ Umsatz.

| Ausschnittsfactoring Variante | Merkmale |

|

Full-Service |

Factor übernimmt Debitorenmanagement, Mahnwesen und Inkasso |

| Inhouse-Factoring | Debitorenmanagement und Mahnwesen verbleiben im Unternehmen |

| Stilles Factoring | Forderungsverkauf wird dem Debitor nicht offen gelegt |

| VOB-Factoring | Factoring für Branchen mit Leistungen nach VOB, wie z.B. Handwerk und Maschinenbau, inkl. Teil- und Abschlagszahlungen |

| B2C-Factoring | Factoring für Rechnungen an Privatkunden (stationärer Handel) |

| Ultimo Factoring | Einmaliger Forderungsverkauf zum Bilanzstichtag zur Bilanzverkürzung |

| 100% Factoring | 100% Sofortauszahlung für zahlreiche Branchen (Ausnahme VOB) |

| Einzelfactoring | Forderungsverkauf einzelner Rechnungen (nur für ausgesuchte branchen) |

Vorteile Ausschnittsfactoring

Ausschnittsfactoring bietet neben dem Kosten-Vorteil die Möglichkeit, den Liquiditätszufluss punktgenau steuern zu können. Sie verkaufen nur den Forderungsbestand, der den tatsächlichen Liquiditätsbedarf abdeckt.

Die Gesamtkosten sind beim selektiven Factoring im Vergleich zum Verkauf aller Kundenforderungen zunächst günstiger. Sie kaufen sich keine Liquidität ein, die dann zu Nullzinsen auf dem Geschäftskonto geparkt wird.

Beachten Sie bitte, dass die relativen Kosten (Erlösschmälerung) beim Auswahlfactoring zwar geringer sind, jedoch Factoringgebühr und Zins mit steigendem Factoring-Umsatz günstiger kalkuliert werden.

Der Vorteil im Vergleich zu Einzelfactoring ist, dass auch Forderungen aus Handwerk und Maschinenbau, inkl. Teil- und Abschlagszahlungen oder von jungen Unternehmen verkauft werden können.

Selektives Factoring in der Praxis

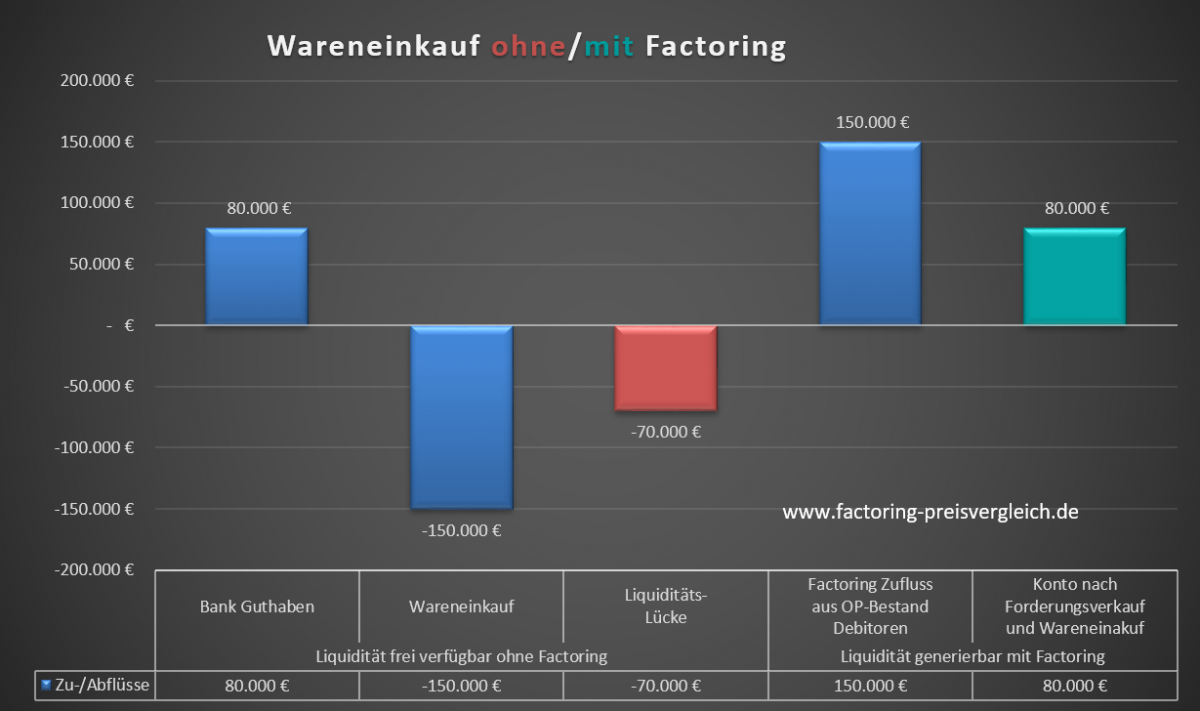

Das vorteilhafte an Ausschnittsfactoring ist der steuerbare Liquiditätszufluss. In nebenstehendem Beispiel aus der Praxis wächst das Handelsunternehmen sehr stark und benötigt Ø 150 T€ Liquidität zum Wareneinkauf, bzw. zur Aufstockung des Lagerbestands.

Um den Verschuldungsgrad nicht weiter zu erhöhen entscheidet sich der Unternehmer gegen die Inanspruchnahme der Kontokorrentlinie. Stattdessen bringt er den Forderungsbestand ausgesuchter Stammkunden mit regelmäßigem Bestellverhalten ins Factoring.

Statt den Kontokorrentrahmen dauerhaft mit 70 T€ in Anspruch zu nehmen kann durch den selektiven Forderungsverkauf das Geschäftskonto weiterhin auf Guthabenbasis geführt werden. Die Optimierung der Bilanzstruktur ist ein zusätzlicher positiver Effekt.

Factoring Preisvergleich - Kurzvorstellung

Wir beraten Unternehmen in Zusammenarbeit mit der Finanzierungsgruppe Mittelstand zu den Themen Liquidität, Finanzierung, Cash Flow Optimierung und Factoring. Unsere Anbieter Vergleiche basieren nicht auf Algorithmen, sondern auf über 30 Jahren Beratungserfahrung, weit über 600 umgesetzten Projekten und den exzellenten Konditionen unserer Finanzierungspartner.

Sie dürfen von uns eine unabhängige und professionelle Beratung erwarten. Abgestimmt auf Ihre Anfrage erstellen wir einen transparenten Konditionen Vergleich ausgesuchter leistungsstarker Anbieter.

Auf Wunsch erhalten Sie eine detaillierte Kosten Nutzen Berechnung, abgestimmt auf die Parameter Ihres Unternehmens, selbstverständlich kostenfrei.